Vuosi 2024 on jo pitkällä ja on aika kiinnittää huomio veroilmoituksen tekemiseen ja kotitalousvähennyksiin. Olemme koostaneet tietopankin palveluiden käyttäjille ja ostajille, joka toivottavasti auttaa oikean palveluyrityksen valinnassa ja myös verotuksessa kotitalousvähennyksen tekemisessä.

Tämä opas on suunnattu erityisesti ikäihmisille ja senioreille, jotka haluavat hyödyntää kotitalousvähennystä kotiaskareiden hoitamisessa. Selvitämme artikkelissa, mistä kotitalousvähennyksessä on kyse, millaisista töistä vähennyksen voi saada ja miten ilmoitat kotitalousvähennyksen verohallinnolle.

Mitä kotitalousvähennys on?

Kotitalousvähennys on verovähennys, jonka avulla voit vähentää osan verotettavista tuloistasi kotitaloustyöhön käyttämästäsi työkustannuksista. Tämä tarkoittaa käytännössä sitä, että maksat vähemmän veroa, jos käytät kotityön apua esimerkiksi siivoukseen, pihatöihin tai ruoan kuljetukseen.

Miksi ikäihmisten kannattaa hyödyntää kotitalousvähennystä?

Ikäihmisille ja senioreille kotitalousvähennys voi olla merkittävä apu arjen askareiden hoitamisessa. Kun terveys ei enää salli kaikkia kotihommia yhtä sujuvasti, kotitalousvähennyksen avulla voit turvata asumisen turvallisuuden ja viihtyvyyden hankkimalla apua palveluntuottajilta. Kotitalousvähennys tuo myös taloudellista hyötyä, sillä se pienentää maksettavia veroja.

Kotitalousvähennys 2024

Kotitalous-, hoito- ja hoitotyön tilapäiseen korkeampaan kotitalousvähennysoikeus jatkuu vuonna 2024. Samoin öljylämmityksen vapautuksen korotettu enimmäismäärä ja korkeampi vähennysprosentti ovat voimassa vuodesta 2024 vuoteen 2027.

Vuonna 2024 kotitalousvähennystä laajennetaan kattamaan laillistetun fysioterapeutin fysioterapia ja laillistetun toimintaterapeutin harjoittama toimintaterapia.

Näissä uusissa vähennyskelpoisissa töissä kotitalousvähennysten ehdot ovat samat kuin kotitalous-, hoito- ja sairaanhoitajatyössä.

Näin ollen työvähennyksestä saa vain osa, jos työ tehdään esimerkiksi verovelvollisen kotona tai vapaa-ajan asunnossa.

Vuonna 2023 väliaikaisesti voimaan tulleet sähkönvähennystoimenpiteet eivät ole enää voimassa vuonna 2024.

Millaisesta työstä kotitalousvähennyksen saa?

Kotitalousvähennystä voi saada monenlaisesta työstä, joka tehdään kodissa tai sen pihapiirissä. Yleisimpiä esimerkkejä ovat:

- Remontointityö: Tähän kuuluu esimerkiksi seinien maalaus, lattioiden asennus, keittiön ja kylpyhuoneen remontointi.

- Siivous ja muut kotitaloustyöt: Vähennystä voi saada myös siivouksesta, ikkunanpesusta, pyykinpesusta ja muista kotitaloustöistä.

- Hoitotyö ja hoivatyö: Kotitalousvähennystä voi saada myös vanhusten, vammaisten ja sairaiden hoito- ja hoivatyöstä.

- Fysioterapia ja toimintaterapia: Vuonna 2024 kotitalousvähennyksen piiriin laajennettiin myös kotona annettava fysioterapia ja toimintaterapia.

Yleisesti määriteltynä, saat vähennystä tavanomaisesta kotitalous-, hoiva- ja hoitotyöstä, kunnossapito- ja perusparannustyöstä sekä tietotekniikan asennus- ja neuvontapalveluista.

Saat kotitalousvähennystä myös edellä mainituista töistä, jotka tehdään sinun tai puolisosi vanhempien tai isovanhempien kotona tai vapaa-ajan asunnolla. Kuitenkin sijoitusasunnon remontointi ei yleensä oikeuta kotitalousvähennykseen.

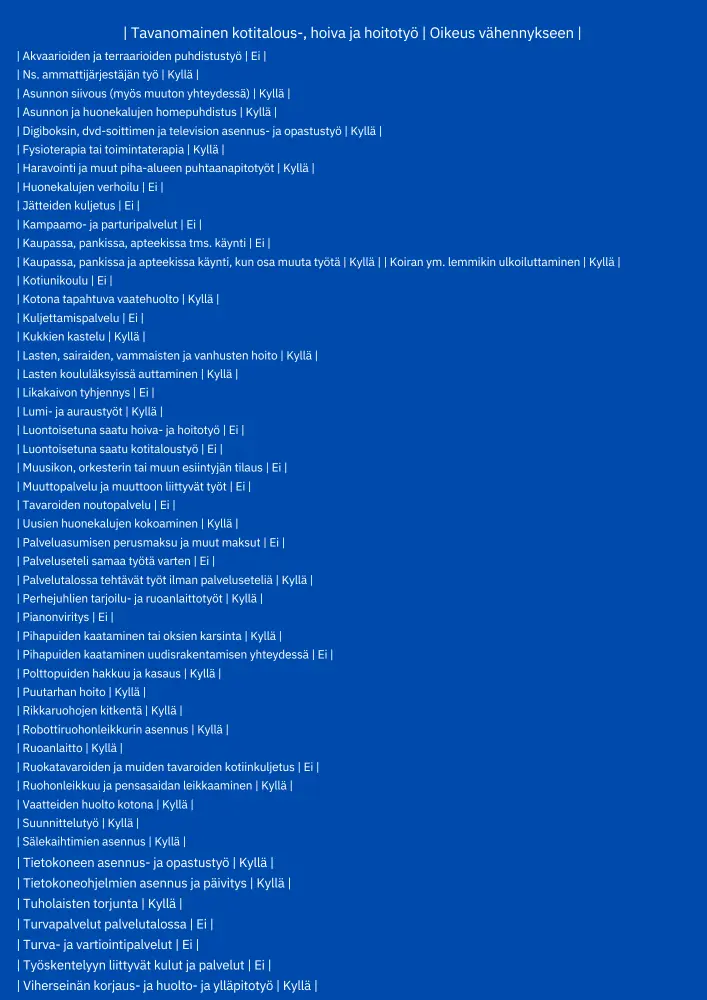

Katso kattava taulukko yleisimmin kysytyistä kotitalous-, hoiva- ja hoitotyöstä:

Katso taulukko asunnon kunnossapitoon tai perusparannuksiin oikeuttavista töistä vero.fi

Huomaa! Kotitalousvähennystä ei saa hoiva- ja hoitotyöstä, johon saa omaishoidon tukea tai jota terveydenhoitopalvelut tuottavat arvonlisäverottomasti.

Kuinka paljon kotitalousvähennystä saa?

- Remontointi eli asunnon perusparannus- ja kunnostustyö

- Kotitalousvähennystä voi saada 40% työn osuudesta. Tämä tarkoittaa, että jos maksat yritykselle 1000 euroa remontista, voit vähentää verotettavasta tulosta 400 euroa. Voit myös palkata työntekijän ja tällöin voit vähentää 15 % palkasta sekä palkkaan liittyvistä työnantajan sivukuluista. Kotitalousvähennyksen maksimi on 2 250 euroa henkilöltä ja omavastuu 100 euroa vuodessa henkilöltä. Maksimivähennyksen saat, kun yritykselle maksamassasi laskussa on työn osuutta 5 875 euroa.

- Kotitalous-, hoiva- ja hoitotyö sekä öljylämmityksestä luopuminen

- Kotitalousvähennystä voi saada 60% työn osuudesta. Tämä tarkoittaa, että jos maksat yritykselle 1000 euroa remontista, voit vähentää verotettavasta tulosta 600 euroa. Voit myös palkata työntekijän ja tällöin voit vähentää 30 % palkasta sekä palkkaan liittyvistä työnantajan sivukuluista. Kotitalousvähennyksen maksimi on 3 500 euroa henkilöltä ja omavastuu 100 euroa vuodessa henkilöltä.

- Fysioterapiaa tai toimintaterapiaa kotona

- Vuonna 2024 kotitalousvähennystä saa myös kotona suoritettavasta fysioterapiasta ja toimintaterapiasta. Edellyttäen, että hoidon suorittaa laillistettu fysio- tai toimintaterapeutti, yrityksellä on lupa tarjota palveluja ja että se kuuluu ennakkoperintärekisteriin.

Kotitalousvähennystä fysioterapiasta tai toimintaterapiasta

Vuonna 2024 kotitalousvähennystä on mahdollista saada myös kotona suoritettavasta fysioterapiasta ja toimintaterapiasta. Edellytykset:

- Hoidon suorittaa laillistettu fysio- tai toimintaterapeutti

- yrityksellä on oikeus tuottaa palveluita

- yritys kuuluu ennakkoperintärekisteriin

Fysioterapiasta tai toimintaterapiasta et voi vielä hakea vähennystä vuoden 2023 veroilmoituksestasi, mutta voit hakea vähennystä vuoden 2024 verokortillasi. Fysioterapian tai toimintaterapian kulut ilmoitetaan kohdassa “hoiva- ja hoitotyö”.

Näin ilmoitat kotitalousvähennyksen verokortille tai veroilmoitukselle etukäteen (vero.fi)

Muista kuluista, kuten tarvikkeita tai matkakuluja, et saa kotitalousvähennyksiä. Kotitalousvähennyksiä voidaan hakea vain työn osuudesta, joten yrittäjän antamassa laskussa tulee olla erittely työn hinnasta.

Myös palvelutalon, hoitokodin, ryhmäkodin tai senioritalon asukkaat voivat saada tietyin edellytyksin kotitalousvähennyksen fysioterapeutin ja toimintaterapeutin palveluista.

Etävastaanotot tai käynti hoitolaitoksen oman toimintaterapeutin luona ei oikeuta kotitalousvähennykseen. Jos olet saanut samaa työtä varten palvelusetelin tai muun maksusitoumuksen tai se kuuluu esimerkiksi palvelutalon asiakasmaksuun, et kuitenkaan saa vähennystä lainkaan – et edes siitä osasta, jonka olet maksanut suoraan palvelun tarjoajalle. Kunnalle maksetuista suorituksista ei myöskään saa vähennystä. Palvelusetelin päälle lisäksi omalla rahalla ostetusta fysioterapiasta saa tehdä kotitalousvähennyksen.

Jos kotitalous-, hoiva- ja hoitotyötä tehdään yksityisessä palvelutalossa, kotitalousvähennyksen voi saada vain siltä osin kuin työ tehdään henkilön yksityisesti hallitsemissa tiloissa. Kunnallisessa palvelutalossa tehty työ ei oikeuta vähennykseen, kuten eivät muutkaan kunnan palvelut.

Miten kotitalousvähennys haetaan?

Kotitalousvähennystä haetaan veroilmoituksessa. Ilmoituksessa tulee esittää laskut ja kuitit kaikista töistä, joista vähennystä haetaan.

Yritys on voinut vuodesta 2023 alkaen ilmoittaa tiedot asiakkaansa puolesta. Jos olette sopineet, että yritys ilmoittaa tiedot Verohallintoon, ne näkyvät valmiina OmaVerossa.

Millaisista palveluista ikäihmiset ovat kiinnostuneita?

- Kodinhuolto ja päivittäisaskareet, kuten siivous, pihatyöt kotona ja mökillä, kodinkorjaus- ja huoltotyöt, ruokailu ja kauppa-asiat.

- Teknologia ja turvallisuus: puhelimen, tietokoneen, etäyhteyksien, hälyttimien ja television asennusta, päivitystä ja käyttöapua. Myös tietotekniikkaan liittyvää opetusta halutaan ostaa.

- Terveys ja hyvinvointi: teknologia-avusteisia terveyspalveluita, fysikaalisia hoitoja, kuntoutusta, kauneudenhoitopalveluja ja liikuntapalveluja.

- Kuljetuspalvelut, auton kunnossapito, kimppakuljetukset, kuljetuspalvelut yleensä.

Kotitalousvähennyksen hyödyntäminen edellyttää tarkkaa suunnittelua ja huolellista työn valintaa. On myös tärkeää varmistaa, ettei kyseiseen työhön ole jo myönnetty muita tukia, kuten energia-avustusta.

Minkä vuoden veroista kotitalousvähennys tehdään?

Kotitalousvähennys on kalenterivuosikohtainen.

Vähennys myönnetään siltä vuodelta, jona olet maksanut yrityksen laskun tai työntekijän palkan ja palkan sivukulut. Jos esimerkiksi remontti ajoittuu vuodenvaihteeseen, voit hyödyntää kotitalousvähennystä kahtena eri verovuotena maksettujen laskujen mukaan. Omavastuuosuus vähennetään molempina vuosina.

Saanko kotitalousvähennystä vanhemmilleni ostetuista palveluista?

Voit myös ostaa palvelun omille tai puolisosi vanhemmille tai isovanhemmille heidän kotiinsa ja saada kustannuksista kotitalousvähennystä. Silloin sinun on myös maksettava palvelu itse.

Miten kotitalousvähennys huomioidaan verotuksessa?

Kotitalousvähennys vähennetään ensisijaisesti ansio- ja pääomatulojen verosta. Useimmat muut vähennykset tehdään ansiotuloista ennen kuin vero lasketaan, joten niiden rahallinen vaikutus on pienempi kuin kotitalousvähennyksen.

Miten kotitalousvähennys lasketaan?

Kun maksat yritykselle:

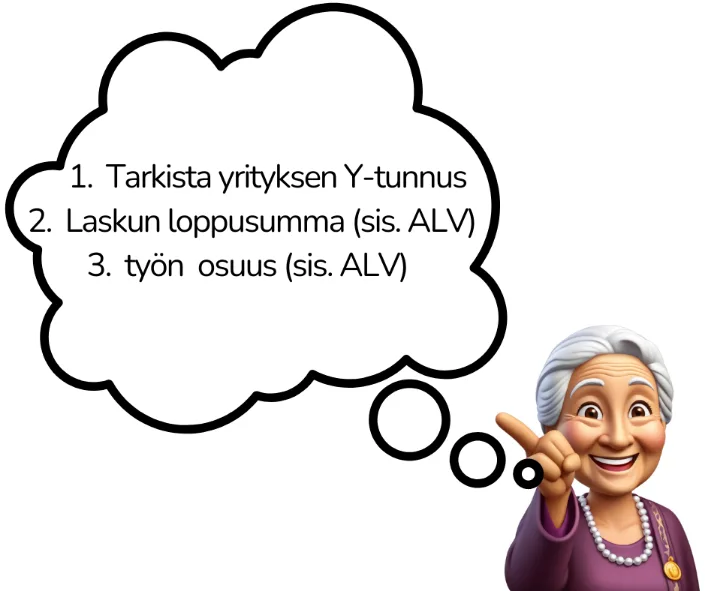

- Tarkista että yritys on ennakkoperintärekisterissä.

- Katso laskusta, kuinka paljon maksoit yritykselle työstä. Varmista, että työn osuudessa on mukana arvonlisävero. Kotitalousvähennys lasketaan työn arvonlisäverollisesta hinnasta.

- Remonttityössä kotitalousvähennys on 40 % tästä hinnasta. Huomioi, että luvusta vähennetään omavastuu eli 100 euroa. Tulos on kotitalousvähennyksesi määrä.

Esimerkki: Saat maksimimäärän eli 2 250 euroa kotitalousvähennystä, kun maksat yritykselle työstä 5 875 euroa.

5 875 euroa x 40 % – omavastuu 100 euroa = 2 250 euroa.

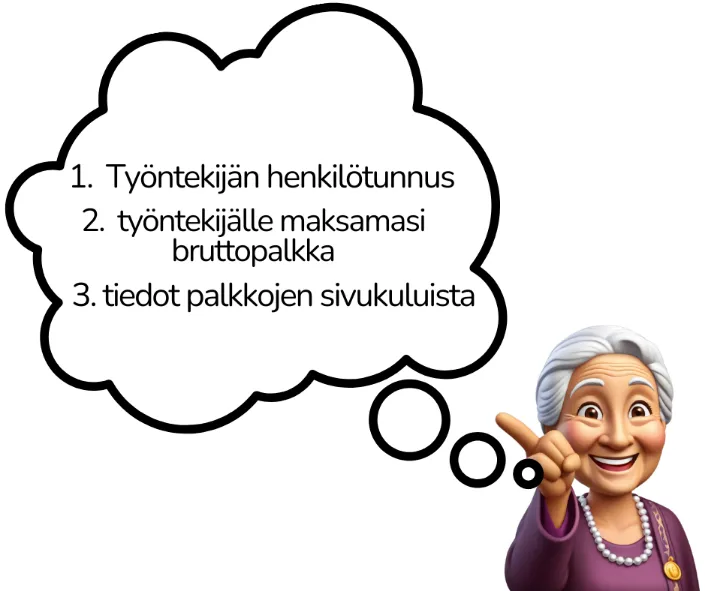

Kun palkkaat työntekijän::

- Voit vähentää 15 % maksamastasi palkasta sekä palkkaan liittyvistä työnantajan sivukululuista.

- Vähennä omavastuu 100 euroa. Tämä summa, jonka saat, on kotitalousvähennystä. Maksimi on 2 250 euroa.

Lähde: vero.fi

Mitä tietoja tarvitsen vähennystä varten?

Kun ostat työn yritykseltä:

Voit saada vähennyksen vain työn osuudesta, mutta et esimerkiksi tarvikkeista tai matkakuluista. Sen vuoksi työn tehneen yrityksen pitää eritellä laskussa myös ne kulut, joista ei saa kotitalousvähennystä. Jos laskussa ei ole eritelty työn osuutta, pyydä tarvittaessa selvitys työn tehneeltä yritykseltä.

Tarkista, onko yritys ennakkoperintörekisterissä (YTJ). Palvelusta voit hakea tietoja yrityksen nimellä tai Y-tunnuksella. Saadaksesi kotitalousvähennyksen, yrityksen täytyy olla ennakkoperintärekisterissä sopimuksen tekohetkellä.

Kun palkkaat työntekijän:

Kuitit tehdystä työstä kannattaa säilyttää verottajan tarkistettavaksi. Lue lisää, kuinka kauan kuitteja pitää säilyttää (vero.fi).

Kotitalousvähennyslaskuri

Verottaja on ystävällisesti tehnyt kotitalousvähennyslaskurin, jolla voit laskea kuinka paljon saat kotitalousvähennystä vuonna 2023 tai 2024 maksetuista töistä.

Kotitalousvähennys on suurempi, jos teetät kotitalous-, hoiva- tai hoitotyötä tai luovut öljylämmityksestä. Siksi laskurissa kysytään vähennyksen tyyppiä.

Voit käyttää laskuria, jos olet teettänyt työn yrityksellä. Jos olet palkannut työntekijän, et voi käyttää laskuria.

Oletko jo tutustunut viimeisimpiin artikkeleihimme?!